Информационные поводы сентября: заявление министра экономического развития Максима Орешкина о необходимости снизить стоимость банкротства физического лица до 10 тыс. рублей и сделать его доступным для должников и внесение в Госдуму законопроекта, который предусматривает внесудебный бесплатный порядок признания граждан банкротами.

Тема недоступности личного банкротства стала актуальной вскоре после усиления темы закредитованности. Мы наблюдаем поворот государственной риторики к пропотребительской. Эта тенденция не может не радовать, однако, как показывает опыт, путь от правильных заявлений к реальным шагам по решению проблем часто занимает годы. В случае с реформой процедуры банкротства физических лиц дело обстоит именно так.

С ног на голову

До октября 2015 года в России право объявить себя банкротом имели только юридические лица. Заёмщики-физлица такой возможности были лишены. В 2012 году, выступая на Госсовете при Президенте РФ, мы отмечали актуальность проблемы закредитованности граждан и необходимость срочно решать этот вопрос, в том числе через процедуру банкротства. Мнение КонфОП было услышано. Вскоре премьер-министр Дмитрий Медведев дал поручение подготовить соответствующий закон, в разработке которого мы принимали активное участие.

Изначально документ предусматривал, что процедура банкротства будет простой и недорогой для заёмщика: районные суды должны рассматривать такие дела, а участие арбитражного управляющего не является обязательным. Законопроект носил социальный характер и отвечал нуждам самых бедных закредитованных граждан.

Однако в конце 2014 года закон был принят в совершенно ином виде(Федеральный закон Российской Федерации от 29 декабря 2014 г. № 476-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника»). Процедура банкротства оказалась и чрезвычайно дорогой для людей, оказавшихся в тяжёлой финансовой ситуации, и слишком длительной (могла занимать на практике год и больше). Только одна государственная пошлина за рассмотрение дела составляла по закону 6 000 рублей. Кроме того, не было предусмотрено никаких механизмов по поддержке социально уязвимых должников, семей с детьми, пожилых людей — потенциальных банкротов. За четыре года действия закона ситуация не сильно изменилась: государство сделало лишь одну уступку бедным, снизив размер госпошлины в 20 раз.

Высокие финансовые издержки остаются ключевой проблемой закона. Чтобы стать банкротом, необходимо оплатить вознаграждение финансовому управляющему (25 тысяч рублей) и публикации сведений о банкротстве в печатном субботнем номере газеты «Коммерсантъ» (около 20 тыс. рублей за две обязательные публикации). Непонятно, исходя из каких интересов чиновники требуют от граждан в сложной финансовой ситуации поддерживать частную газету: для процедуры это значения не имеет, так как все сведения о деле содержатся в Едином федеральном реестре сведений о банкротстве, где размещение информации дешевле в десятки раз. Кроме того, должнику необходимо выделить деньги на почтовые услуги, расходы по проведению торгов при реализации имущества. В итоге получается не менее 50 000 рублей, что сильно превышает показатель средних зарплат в большинстве регионов страны.

Последний шанс

Преимущества института банкротства для физических лиц очевидны. Для заёмщиков, которым не хватает средств для погашения долга, банкротство является единственным выходом. Иной возможности избавиться от долговой кабалы у граждан нет.

По закону, банкрота не могут оставить ни с чем, отняв последнее: закон всё же содержит несколько положений, носящих социальный характер. Есть определённый перечень имущества, на которое нельзя обратить взыскание и которое остаётся у заёмщика после прощения долга. В него входит единственное жильё заёмщика, предметы домашней обстановки, одежда, вещи, необходимые для профессиональных занятий должника, минимальные денежные средства и т. д. Однако под категорию единственного жилья не подпадает недвижимость, находящаяся в залоге по договору ипотеки. При этом надо сказать, что более чем в половине дел (65%) кредиторы не получают от должников ничего. По всей видимости, у них просто нечего забирать.

Процедура банкротства через обращение в суд является единственным легальным шансом списать долг для заёмщика в сложной финансовой ситуации. Она должна стать социально ориентированной и защищать интересы тех, кто стал жертвой сверхдоступности кредитов

Сразу же после подачи заявления о банкротстве на долг перестают начисляться штрафы и пени. После завершения процедуры заёмщик освобождается от дальнейшего исполнения требований кредиторов, то есть долг списывается.

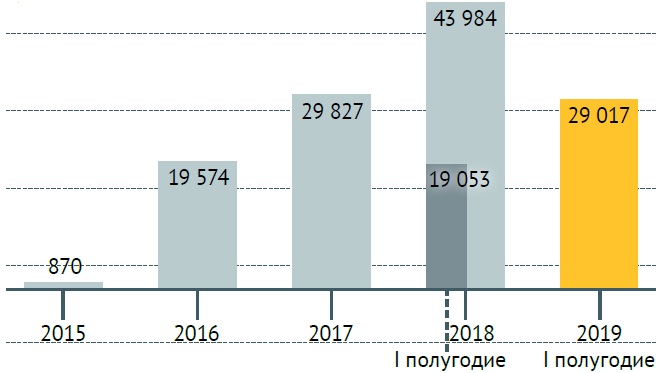

Количество физлиц, воспользовавшихся процедурой банкротства

Конечно же, существуют и ограничения, но они с лихвой компенсируются возможностью вылезти из долговой ямы. В течение пяти лет банкроту нельзя повторно обратиться в суд с заявлением о признании банкротом; необходимо уведомлять потенциальных кредиторов о своём банкротстве. В течение трёх лет банкрот не вправе участвовать в управлении организациями и иметь статус индивидуального предпринимателя.

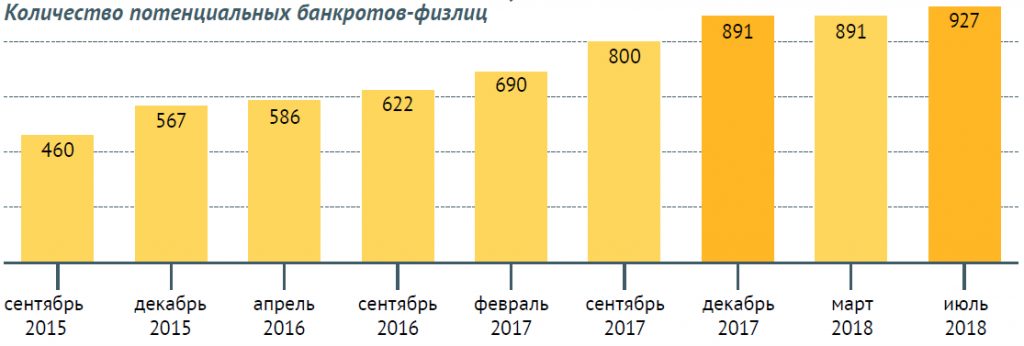

Количество потенциальных банкротов-физлиц

Примечание. Потенциальным банкротом считается физлицо, имеющее долг свыше

500 тыс. рублей, выплаты по которому не осуществляются в течение срока,

превышающего 90 дней (по всем видам розничных кредитов).

Недоступная процедура

За всё время действия закона процедурой банкротства воспользовалось очень мало людей.

По данным Федресурса, за полгода (2019) суды признали банкротами 29 017 россиян (в том числе индивидуальных предпринимателей). Этот показатель за год увеличился на 52,3% и оказался чуть меньше, чем общее количество банкротств в 2017 году.

При этом, по информации Национального бюро кредитных историй (НБКИ), количество потенциальных банкротов среди заёмщиков (это те, у кого долг свыше 500 тыс. рублей просрочен более чем на 90 дней) на июль 2018 года составило почти 930 тыс. человек. Кстати, отмечу, что долг в 500 тыс. рублей — это не обязательный порог входа в процедуру банкротства: заёмщик может признать себя банкротом и с меньшим долгом (если нет денег платить проценты и гасить часть основного долга), а вот кредиторы (банки и МФО) могут подать в суд о признании своего должника банкротом только при сумме долга от 500 тыс. рублей. По информации Федресурса, в первом полугодии 2019-го в подавляющем большинстве случаев должники сами подавали заявление о банкротстве (89,8%).

Другое дело, что расходы на процедуру столь высоки, что с долгом, например, в 100 тыс. рублей начинать её бессмысленно.

Среди тех, кто оказался в финансово опасной ситуации, больше всего людей, которые не могут погасить потребительские кредиты ( 68%). Меньше всего т ех, к то н е может справиться с выплатами по ипотеке — 2,2%.

Соотнеся данные из двух источников за первое полугодие 2018 года, получаем, что лишь 2% от тех, кто должен был стать банкротами, оказались таковыми. И это самые скромные оценки. По данным исследования Всемирного банка, 55% российских заёмщиков находятся в уязвимом положении из-за чрезмерной закредитованности. Результаты опроса ВЦИОМ показывают, что непогашенные кредиты есть у половины российских семей. Значит, масштаб проблемы будет лишь увеличиваться, а число людей, которым понадобится пройти через процедуру банкротства, — расти.

Что делать?

Единственный выход — сделать процедуру банкротства доступной для любого человека, который оказался в кредитной кабале. Доступность в данном случае — это и про стоимость, и про сложность. Среди инструментов — ликвидация монополии управляющих в процедуре банкротства и отмена требований публиковать сведения о банкротстве в печатном номере «Коммерсанта ». Источник: НБКИ Примечание. Потенциальным банкротом считается физлицо, имеющее долг свыше 500 тыс. рублей, выплаты по которому не осуществляются в течение срока, превышающего 90 дней (по всем видам розничных кредитов).

Комментарии отключены.