И тут вы становитесь похожи на древнегреческого героя Одиссея, который должен пройти на своём корабле по тесному проливу между двумя чудовищами — Сциллой и Харибдой. Финансовая Сцилла — это инфляция, пожирающая сбережения. Харибда — это высокорисковые инвестиции, которые манят иллюзией лёгких денег, но грозят крушением. Давайте постараемся наметить наиболее безопасный путь в этом узком проливе.

Подготовка на берегу

Прежде чем начинать инвестировать, важно обеспечить финансовую безопасность, а именно:

- создать подушку финансовой безопасности, то есть накопить сумму, равную минимум трём ежемесячным расходам. Это поможет сохранить уровень жизни в случае непредвиденных событий и не вынимать деньги из инвестиционного портфеля в самый нежелательный момент. Подробнее о том, как это сделать, я писал в статье «Кадушка финансовой безопасности»;

- подумать о защите жизни, здоровья и имущества. Такую защиту может дать страхование: полис страхования жизни на сумму в два ежегодных дохода будет стоить примерно 20% одной ежемесячной зарплаты. Например, полис с защитой от несчастного случая в миллион рублей с основными рисками стоит примерно 10 тыс. рублей в год. Имеет смысл также застраховать значимое для вас имущество — квартиру, автомобиль и т. д. Думаю, найти 3 тыс. рублей в год на страхование недвижимости, чтобы избежать потерь на полмиллиона, может почти каждая семья;

- отдать дорогие кредиты или как минимум попробовать рефинансировать их под меньшую процентную ставку. Этот шаг освободит дополнительные ресурсы семейного бюджета, которые можно использовать в том числе и для инвестиций.

Создав таким образом надёжные финансовые тылы, вы можете браться и за инвестиции. Но не спешите сразу бросаться в бурное море. Потратьте ещё немного времени на подготовку.

Лоцманская карта инвестиционного океана

Следующим шагом давайте очертим контуры будущего путешествия и дадим несколько важных определений, которые помогут понять, как и куда нам предстоит плыть.

Начнём с описания того, что такое сбережения. По сути, это часть ваших доходов, которую вы не направляете на текущее потребление. Эти деньги подвержены инфляционному риску. Если ничего не предпринимать, с течением времени они постепенно обесцениваются.

На другом берегу пролива находятся спекуляции. Это способ извлечения прибыли из краткосрочных колебаний рынков (фондовых, валютных) и разного рода «инвестиционных проектов» (причём некоторые из предложений быстрого заработка на поверку оказываются откровенным мошенничеством). И то и другое может привести к быстрому уничтожению вашего капитала и даже способно загнать в долги. Майская ситуация с отрицательными ценами на нефтяные фьючерсные контракты это прекрасно иллюстрирует.

Рисками при инвестировании можно и нужно управлять, как управляли парусами древние мореплаватели, двигаясь к намеченной цели

Между этими берегами находится узкий проход, через который вы можете, как Одиссей, выйти в спокойное море обеспеченной жизни. Это инвестиции, то есть долгосрочное вложение денег сегодня с целью получения прибыли от своих вложений завтра. Не сказать, что этот путь полностью безопасен: рисков здесь достаточно, как и в любом морском плавании. Но этими рисками можно и нужно управлять, как управляли парусами древние мореплаватели, двигаясь к намеченной цели.

То есть получается, что не инвестировать нельзя, иначе не защитишь сбережения от инфляции. А если инвестировать всё равно рискуешь потерять деньги, особенно если попадёшь в водоворот спекулятивных и мошеннических схем. Такая вот ловушка современного устройства финансовой системы. Но выход из неё есть. Он — в понимании законов инвестирования и следовании простым правилам управления рисками.

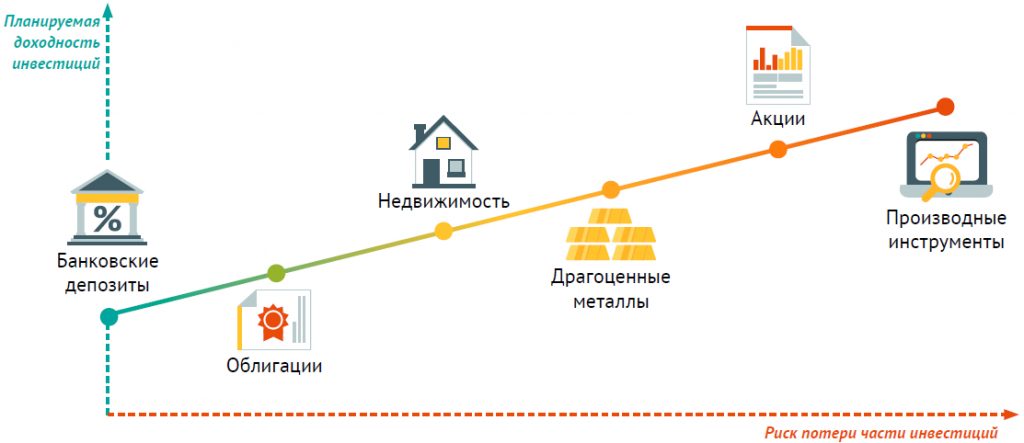

Первый и основной закон заключается в том, что вы как инвестор несёте все риски и нет никаких гарантий возврата вложенного капитала. Но, что важно, при этом и потенциально заработанная прибыль — тоже ваша. Риск в данном случае — это вероятность возникновения убытков (полной или частичной потери капитала) или неполучения доходов по сравнению с прогнозируемым вариантом. А доходность инвестиции — это премия за ваш риск относительно возможных безрисковых инвестиций. Отсюда следует второй основной закон: чем выше риск, который вы готовы на себя взять, тем выше потенциальная доходность инвестиций. Все инвестиционные инструменты можно разместить на условной линии соотношения риска и доходности (см. график).

Поднимаем паруса

Итак, основная задача при инвестировании — это грамотно управлять рисками. И поможет вам в этом знание четырёх важных правил, позволяющих инвестору не брать на себя лишние риски.

Первое правило. Вы должны понимать свои инвестиционные цели и временной горизонт инвестиций. То есть куда и зачем вы собираетесь плыть и как долго будет продолжаться ваше плавание. Чем меньше срок инвестиций, тем меньшие риски мы должны брать на себя. Например, на горизонте до трёх лет использовать любые высокорисковые инструменты (например акции) я бы не рекомендовал (или использовал бы исключительно в незначительных дозах относительно общего объёма портфеля).

Второе правило. Нужно определить и учитывать своё личное отношение (терпимость) к риску: насколько вы готовы рисковать и можете ли это себе позволить в текущих условиях. И если вы пока не очень опытный инвестор, то не стоит сразу пускаться в открытый океан, лучше сначала поплавать на мелководье. Ответьте себе на вопрос: готовы ли вы увидеть снижение стоимости ваших инвестиций (значительной для вас суммы) на 5%? На 10%? А если стоимость упадет на 15 или даже 30%, как это случалось не единожды на рынках акций (в последний раз — в конце марта этого года)?

Третье правило. Диверсифицируйте свой портфель, инвестируйте в различные по типу поведения финансовые инструменты на разных рынках в разных валютах. Раз уж мы используем морскую аналогию, то в данном случае вы должны построить флотилию из различных по классу кораблей и понять, кого вы берёте в «команду».

Четвёртое правило. Инвестировать нужно регулярно, тем самым усредняя стоимость покупки тех или иных инвестиционных инструментов. В этом случае вы не ищете удобное время входа на финансовые рынки (по исследованиям, эффект от этих поисков весьма незначительно отражается на доходности инвестиций), а просто методично вкладываете деньги, исходя из собственных целей.

Каботажное плавание

Что же, пора переходить от теории к практике и относительно безопасно потренироваться в инвестициях, не сильно рискуя утонуть в глубинах всевозможных финансовых рисков.

С 2015 года в России появилась специальная категория брокерских счетов индивидуальный инвестиционный счёт (ИИС). Этот счёт, который можно открыть в брокерской или управляющей компании, позволяет получить налоговые льготы и, как следствие, увеличить доходы от инвестиций на фондовом рынке. С ИИС можно получить налоговый вычет в размере 13% от суммы внесённых средств или налоговую льготу на полученный по этому счёту инвестиционный доход. Заявление на получение налогового вычета оформляется в режиме онлайн в личном кабинете налогоплательщика на сайте Федеральной налоговой службы Nalog.ru; достаточно представить указанные в перечне документы (с процедурой легко можно разобраться самостоятельно). Деньги на счёте вы можете использовать для приобретения ценных бумаг.

В целом сейчас ИИС может принести значительно больше дохода, чем традиционный банковский вклад под проценты. Но нужно чётко понимать, что ИИС предполагает риски и подходит далеко не всем. Такой счёт не входит в систему страхования вкладов, то есть государство не гарантирует возврат денег, если ваш брокер или управляющий потеряют лицензию. Денежные средства на ИИС не застрахованы, но если их вложили в ценные бумаги, то даже после банкротства брокера или управляющей компании вы останетесь владельцем этих ценных бумаг. ИИС можно использовать для покупки строго ограниченного перечня ценных бумаг, а инвестирование в них несёт в себе больший риск, чем просто вложение денег на банковский депозит.

Важно понимать, что сам по себе ИИС – это просто счёт. И все риски в основном зависят именно от того, какие бумаги вы покупаете. То есть если на вашем ИИС куплены государственные облигации федерального займа, то риски минимальны. При покупке акций, пусть даже крупных российских компаний, они значительно выше.

Существуют два типа индивидуальных инвестиционных счетов — тип «А» (вычет на взнос) и тип «Б» (вычет на доход). Для неискушённого инвестора, работающего по найму и получающего официальный доход более 35 тыс. рублей, лучшим выбором будет ИИС типа «А», поэтому остановимся на нём подробнее.

Как он работает? В течение года вы вносите на ИИС какую-то сумму, но не больше 1 млн рублей. После окончания налогового периода вы можете получить налоговый вычет в размере 13% от суммы, которую внесли за год, но не более 52 тыс. рублей. То есть максимальный вычет можно получить при внесении суммы от 400 тыс. рублей в год.

Для получения вычета обязательно иметь официальный доход и платить НДФЛ. Например, вы официально трудоустроены и платите налоги. Или вы живёте на доходы от сдачи квартиры в аренду и честно декларируете их в налоговой.

При инвестировании важно понимать свои инвестиционные цели и временной горизонт, а также учитывать своё личное отношение (терпимость) к риску

Если через три года вы закроете инвестиционный счёт, вам будет необходимо уплатить налог с налогооблагаемой прибыли, которую вы получите от операций с ценными бумагами. Если вы закроете счёт раньше этого срока, вам придётся и уплатить НДФЛ, и вернуть обратно полученные налоговые вычеты.

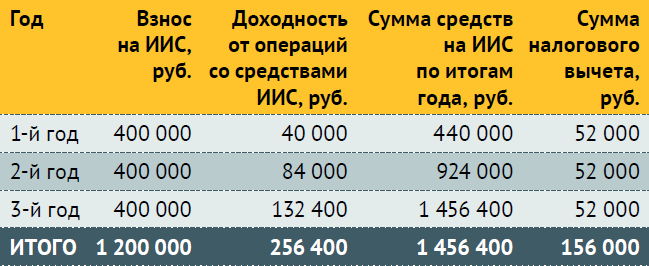

На что может рассчитывать владелец ИИС типа «А»? Давайте рассмотрим конкретный пример. В течение трёх лет вы ежегодно вносили на счёт по 400 тыс. рублей. Средства использовали для приобретения ценных бумаг, которые принесли вам в среднем 10% годовых (доходность условна и не содержит обещания реального дохода).

Положительный финансовый результат от операций со средствами ИИС (в нашем примере — 256 400 рублей) облагается подоходным налогом по ставке 13%, то есть в момент закрытия ИИС будет удержано 33 332 рубля. Расчёт также не учитывает комиссии брокера или управляющего (обычно не превышает 0,3% от суммы сделки при купле-продаже ценных бумаг). Приплюсуем к сумме средств на ИИС полученные налоговые вычеты (156 000 рублей) и получим общий финансовый результат трёхлетнего инвестирования с помощью ИИС для данного примера: вложив в общей сложности 1 200 000 рублей, вы получаете 1 579 068 рублей (31,5% за весь трёхлетний срок инвестирования без учёта комиссий брокера или управляющего).

На мой взгляд, для обычного человека, который работает по найму и получает официальную зарплату, достаточную для получения такого вычета (больше 400 тыс. рублей в год), открытие ИИС типа «А» и инвестирование внесённых денег в надёжные облигации — простой, понятный и безопасный способ получить доходность выше, чем по банковскому депозиту.

Доходность достаточно надёжных облигаций может доходить как раз до 10% годовых:

облигации федерального займа (ОФЗ) самые надёжные ценные бумаги на российском фондовом рынке, потому что их выпускает государство в лице Минфина России. Доходность примерно соответствует ключевой ставке ЦБ РФ и на данный момент находится приблизительно на уровне 5,2–7% годовых в зависимости от срока погашения;

облигации «голубых фишек» (максимально надёжных компаний) обеспечивают доходность в диапазоне 6-9% годовых;

облигации компаний второго эшелона (также вполне надёжных заёмщиков — например, «Башнефти», «Ленэнерго» и др.) имеют несколько больше рисков, но и обеспечивают более высокую доходность — 9–11% годовых.

Внесённые на ИИС деньги неопытному инвестору имеет смысл использовать именно для покупки надёжных облигаций. И уже после получения первого опыта думать о выходе в открытое море инвестиционных возможностей.

Строим флотилию

Чтобы выдержать бури и штормы, которые нередко бушуют в финансовых океанах, и доплыть до своих целей, необходимо построить небольшой инвестиционный флот (портфель), состоящий из разных кораблей (инвестиционных инструментов). Подход к этому строительству может быть следующим.

1. Структура портфеля должна соответствовать риск-профилю и срокам до цели. Мы уже говорили, что чем меньше срок инвестиций, тем больше надёжных инструментов должно содержаться в портфеле. Если же речь идёт о накоплениях на цель через пять и более лет, то даже самому консервативному инвестору имеет смысл включить в портфель хотя бы в небольшой пропорции агрессивные инструменты (акции).

2. Портфель должен содержать разные классы активов (акции, облигации, деньги, недвижимость, товарные рынки).

3. Необходимо проводить регулярную ребалансировку портфеля (1–2 раза в год). Допустим, что в вашем портфеле доля акций составляет 30%. Но за счёт роста на рынке акций «вес» этого класса активов в структуре портфеля достиг 40%. Чтобы восстановить исходные пропорции в распределении активов, вам нужно либо продать часть акций, либо докупить активы из других категорий. То есть ребалансировка возвращает ваш портфель к первоначальному распределению долей активов и комфортному для вас уровню риска.

Давайте посмотрим на конкретном примере, как можно составить инвестиционный портфель. Предположим, что у семьи есть цель — обеспечить некоторую сумму на образование ребёнка через 10 лет. При этом удаётся откладывать на эту цель совсем немного — около 5–6 тыс. рублей в месяц. При этом цель важная, и семья не хочет сильно рисковать этими деньгами, допуская просадку по инвестициям не более 15%. В этом случае доля акций не должна быть больше 40% от портфеля. В самом начале структура портфеля инвестиций может быть следующей (не является индивидуальной инвестиционной рекомендацией и приведена исключительно для иллюстрации).

Потенциальная доходность такого портфеля (на основе исторических данных, которые не гарантируют получения данной доходности в будущем) может составить примерно 13% годовых (без учёта инфляции). В этом случае возможно накопление за 10 лет суммы почти в 1,3 млн рублей.

Рифы и мели

И в заключение я хотел бы предостеречь вас от нескольких ошибок, которые совершают многие люди (как опытные инвесторы, так и начинающие), и дать несколько советов.

1. Не зная броду, не лезьте в воду. Часто встречал людей, которые теряли деньги или не получали доходности просто потому, что не знали, куда инвестировали.

Им «продали» высокую доходность, «забыв» предупредить о рисках. Результат один — потеря вложенных денег. Это касается как откровенных мошеннических схем вроде «Кэшбери», так и вполне законных инструментов наподобие структурных продуктов или инвестиционного страхования жизни.

2. Не инвестируйте кредитные деньги. Понятно, что это имеет смысл, если ставка по кредиту меньше ожидаемой доходности от инвестиций. То есть вам предлагают 10% ежемесячно и гарантированно, и руки чешутся взять кредит под 15% годовых в банке и «обыграть» систему. Но тут скорее проиграете именно вы, поскольку сверхдоходность предполагает сверхриски.

3. Не инвестируйте без системы. Не вкладывайте деньги хаотично, во всё подряд. Если у вас собрался настоящий «зоопарк» активов и вы не в состоянии отследить, какую доходность получаете, то вы выбрасываете деньги на ветер. Почему? Потому что у вас нет цели.

4. Учитывайте срок инвестиций и диверсифицируйте. Если вам до цели три года или деньги могут понадобиться в любой момент, а вы всё вложили в акции, которые, по словам аналитиков, точно вырастут, то в этом случае велика вероятность потерять во время вывода денег в наличные. Ведь будущего не знает никто, и изменения стоимости акций непредсказуемы.

5. Имея свободные деньги, инвестируйте! Если храните наличные деньги дома, время и инфляция работают против вас. Как минимум держите деньги на депозите или в государственных облигациях. Или же используйте потенциально более доходные инструменты, но помните о рисках и составляйте системный диверсифицированный портфель.

Комментарии отключены.